Άρθρο Ευάγγελου Βενιζέλου στο Γαλλικό περιοδικό Commentaire (τεύχος 159, Φθινόπωρο 2017 ), με τον τίτλο «Crise grecque et zone euro»

Πρόλογος της σύνταξης του περιοδικού Commentaire

Ο Ευάγγελος Βενιζέλος άσκησε κρίσιμα καθήκοντα στους κόλπους της Ελληνικής κυβέρνησης. Οι ευρωπαϊκές του πεποιθήσεις και οι ικανότητες του θα τον φέρουν ξανά στο μέλλον σε νέα καθήκοντα .

Είχε την καλοσύνη να μας εμπιστευθεί αυτό το άρθρο σχετικά με την κρίση που πέρασε και περνάει ακόμη η χώρα του. Δείχνει ποια μαθήματα οφείλει να αποκομίσει η Ευρώπη.

Η κρίση του ελληνικού χρέους θεωρήθηκε γενικά ως εξαιρετική και πιο συγκεκριμένα ως μια μοναδική περίπτωση που αποκλίνει από το κανονικό σε σχέση με τα άλλα κράτη της Ευρωζώνης, συμπεριλαμβανομένων εκείνων που υπήχθησαν, μετά το 2010, σε προγράμματα υποστήριξης και προσαρμογής (Πορτογαλία, Ιρλανδία, Κύπρος), τα οποία και ολοκλήρωσαν με επιτυχία .

Κατά την οπτική του συγγραφέα, η ελληνική περίπτωση πρέπει να θεωρηθεί ως μια εργαστηριακή διαδικασία στην οποία δοκιμάστηκαν τα στοιχεία της Ευρωπαϊκής ενσωμάτωσης και ιδίως η οικονομική διακυβέρνηση της Ευρωζώνης. Στοιχεία χρηματοοικονομικής, αλλά και κοινωνικής και πολιτικής και στην πραγματικότητα ιστορικής και πολιτιστικής υφής. Δεν είναι η πρώτη φορά που η Ελλάδα λειτουργεί ως εργαστήριο. Το ίδιο συνέβη κατά τη διάρκεια του ελληνικού εμφυλίου πολέμου (1946-1949), που ήταν η πρώτη ένοπλη αμφισβήτηση των μεταπολεμικών διακανονισμών και ένα από τα πρώτα επεισόδια του Ψυχρού Πολέμου.

Θυμίζω πολύ συνοπτικά ότι η ελληνική οικονομική κρίση ξεσπά στα τέλη 2009 -αρχές 2010 ως τριπλή κρίση:

Πρώτον, ως κρίση αναχρηματοδότησης και άρα βιωσιμότητας του δημοσίου χρέους που μετατρέπεται σε κρίση φερεγγυότητας. Στις 31.12.2009 το δημόσιο χρέος βρίσκεται στο 126.7% του ΑΕΠ. Σε απόλυτους αριθμού είναι 301 δισ. ευρώ με το συνολικό χρέος της Ευρωζώνης να είναι 7.3 τρις ευρώ. Άρα το ελληνικό δημόσιο χρέος αντιστοιχεί στο 4.14 % του συνολικού δημοσίου χρέους της Ευρωζώνης.

Δεύτερον, ως οξεία κρίση δημοσιονομικού ελλείμματος. Το 2009 κλείνει τελικά με δημοσιονομικό έλλειμμα 15,7% του ΑΕΠ και πρωτογενές έλλειμμα 10,5 % του ΑΕΠ ( 25 δις ευρώ ).

Τρίτον, ως οξεία κρίση ανταγωνιστικότητας αλλά και παραγωγής με το ισοζύγιο τρεχουσών συναλλαγών του 2009 να εμφανίζει έλλειμμα 15 % του ΑΕΠ.

Η τριπλή αυτή κρίση οδηγεί πρακτικά την Ελλάδα, τον Μάρτιο του 2010, εκτός διεθνών αγορών, δηλαδή σε αδυναμία κάλυψης των χρηματοδοτικών αναγκών της χώρας.

Τα συμπτώματα της κρίσης ήταν όμως εμφανή ως προς το δημοσιονομικό και το πρωτογενές έλλειμμα και ως προς το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών ήδη από το 2007 και ακόμη πιο έντονα το 2008. Οι ρίζες της ελληνικής κρίσης είναι βεβαίως πολύ πιο βαθιές. Ανάγονται στις διαρθρωτικές αδυναμίες της ελληνικής οικονομίας και ειδικότερα των σχέσεων κράτους και οικονομίας. Με άλλη διατύπωση στη μειωμένη ανταγωνιστικότητα της ελληνικής οικονομίας ή ακριβέστερα της χώρας συνολικά.

Η αναδρομική συζήτηση για το αν έπρεπε ή όχι να ενταχθεί η Ελλάδα στην Ευρωζώνη φέρνει βεβαίως στην επιφάνεια τα γενετικά χαρακτηριστικά και το ιστορικό υπόβαθρο της απόφασης για τη Νομισματική Ένωση και πιο συγκεκριμένα τον έντονα βολονταριστικό χαρακτήρα των πολιτικών και όχι τεχνικών αποφάσεων που οδήγησαν στο ευρώ. Η Συνθήκη του Μάαστριχτ κλήθηκε να κάνει ένα αποφασιστικό βήμα προς την ευρωπαϊκή ολοκλήρωση μετά την ενοποίηση της Γερμανίας, την κατάρρευση του υπαρκτού σοσιαλισμού και τη διάλυση της πρώην Σοβιετικής Ένωσης. Η εμπειρία της κρίσης που ξέσπασε το 2008 προκαλεί τώρα οικονομικού και τεχνικού χαρακτήρα ανακλαστικά που δεν υπήρχαν μέσα στο ιστορικό και πολιτικό κλίμα των αρχών της δεκαετίας του 1990. Δέκα χρόνια αργότερα, στις αρχές του 2000, όταν εισάγεται το ευρώ σε φυσική μορφή, το κλίμα είναι βεβαίως διαφορετικό, αλλά ο πολιτικός βολονταρισμός είναι πάντα η κινητήρια δύναμη της Ευρωπαϊκής ολοκλήρωσης.

Η ελληνική κρίση που εκδηλώνεται πλήρως στις αρχές του 2010 και απειλεί μια χώρα μέλος της Ευρωζώνης με ασύντακτη χρεοκοπία βρίσκει τους ευρωπαϊκούς θεσμικούς μηχανισμούς απροετοίμαστους. Η Ζώνη του Ευρώ δεν διαθέτει μηχανισμούς ούτε για την έγκαιρη πρόβλεψη και αποτροπή ούτε για την άμεση και επείγουσα διαχείριση κρίσεων πριν αυτές διαχυθούν.

Αντιθέτως, το θεσμικό οικοδόμημα της ΕΕ είναι σκοπίμως οργανωμένο έτσι ώστε η Ευρωζώνη να στερείται - μέσω ρυθμίσεων που περιλαμβάνονται στη Συνθήκη για την Ευρωπαϊκή Ένωση (ΣΕΕ) και στη Συνθήκη για τη λειτουργία της Ευρωπαϊκής Ένωσης (ΣΛΕΕ) - των κλασικών μηχανισμών αντιμετώπισης κρίσεων με τα εργαλεία της νομισματικής και χρηματοπιστωτικής πολιτικής που διαθέτουν τα εθνικά κράτη και οι κεντρικές τους τράπεζες. Αναφέρομαι ενδεικτικά στο άρθρο 125 και στην ισχύουσα τότε διατύπωση του άρθρου 136 ΣΛΕΕ που απαγόρευε το bail out και στην απαγόρευση της νομισματικής χρηματοδότησης.

Το πρώτο πρόγραμμα του 2010

Το πρώτο ελληνικό πρόγραμμα αποφασίζεται από το Ευρωπαϊκό Συμβούλιο στις 25.3.2010 εκ των ενόντων. Το 2010 δεν υπάρχουν οι μηχανισμοί που συγκροτήθηκαν αργότερα, όπως ο EFSF / EFSM και στη συνέχεια ο ESM. Παρόλα αυτά η ΖτΕ λαμβάνει δυο σημαντικές πρωτοβουλίες :

Πρώτον, αποφασίζει να προσκαλέσει το ΔΝΤ να διαδραματίσει καθοριστικό ρόλο στην αντιμετώπιση της οικονομικής κρίσης στην Ευρωζώνη δηλαδή στην πιο αναπτυγμένη και ισχυρή νομισματική ζώνη διεθνώς. Τα κράτη- μέλη της Ευρωζώνης υπό γερμανική καθοδήγηση συνομολογούν την ανεπάρκεια των ευρωπαϊκών μηχανισμών στη διαχείριση κρίσεων και αναγνωρίζουν την τεχνογνωσία, την εμπειρία και το κύρος του ΔΝΤ. Με αφορμή την ελληνική κρίση και υπό συνθήκες επείγοντος το ΔΝΤ εγκαθίσταται στην καρδιά της Ευρωζώνης με γερμανική πρωτοβουλία, σε κάθε περίπτωση με πολιτική απόφαση των κρατών - μελών και όχι με πρωτοβουλία της αδύναμης Ελλάδας που βρίσκεται υπό την απειλή της χρεοκοπίας και έχει ως μοναδικό της όπλο τον κίνδυνο διάχυσης της κρίσης. Η απόφαση αυτή συνιστά εκδήλωση δυσπιστίας των κρατών - μελών προς την Ευρωπαϊκή Επιτροπή που δεν μπόρεσε να προβλέψει και να ανακόψει την κρίση ή έστω να προειδοποιήσει έντονα για αυτήν. Η θεσμική ανεξαρτησία της ΕΚΤ δεν επιτρέπει να πούμε ότι η δυσπιστία των κρατών - μελών αφορά και την ΕΚΤ. Τόσο όμως η Επιτροπή όσο και η ΕΚΤ εντάσσονται στον υβριδικό μηχανισμό της τρόικα, εκτός των προβλέψεων των Συνθηκών, υπό τον τυπικό συντονισμό της Επιτροπής αλλά υπό την ουσιαστική διεύθυνση του ΔΝΤ που μετέχει στις κρίσιμες συζητήσεις και του Eurogroup και του EWG.

Δεύτερον, συγκροτεί τον διακυβερνητικό μηχανισμό του πρώτου ευρωπαϊκού δανείου προς την Ελλάδα ως δέσμη διακρατικών δανείων των άλλων κρατών μελών της Ευρωζώνης προς την Ελλάδα υπό το συντονισμό της Επιτροπής. Αυτή είναι η Greek Loan Facility ( GLF ), ένα δάνειο 80 δις με σχετικά υψηλό επιτόκιο, που μαζί με τα 30 δις του προγράμματος του ΔΝΤ συνιστούν την χρηματοδοτική βάση του πρώτου ελληνικού προγράμματος.

Το πρώτο ελληνικό πρόγραμμα είναι χρηματοδοτικά ανεπαρκές και εξαιρετικά φιλόδοξο καθώς προβλέπει πλήρη δημοσιονομική προσαρμογή και επάνοδο στις αγορές σε λιγότερο από τρία χρόνια. Δεν προβλέπει όμως καμία απολύτως παρέμβαση στο ελληνικό δημόσιο χρέος που ανακηρύσσεται και από την Ευρωζώνη και από το ΔΝΤ ως βιώσιμο. Το ζήτημα του ονομαστικού κουρέματος και της αναδιάρθρωσης του χρέους είναι εκτός συζήτησης, πρωτίστως λόγω της απόλυτης άρνησης της ΕΚΤ να αντιμετωπίσει ζήτημα απωλειών των ευρωπαϊκών τραπεζών που κατέχουν χαρτοφυλάκια ελληνικών ομολόγων. Κατά την ίδια λογική τα κράτη μέλη δεν έχουν καμία διάθεση να αναλάβουν δημοσιονομικό βάρος για να συντελεστεί αναδιάρθρωση του ελληνικού δημοσίου χρέους έστω χωρίς ονομαστικό κούρεμα. Το κρισιμότερο όμως είναι ότι στη λογική αυτή εντάσσεται και το ΔΝΤ. Άλλωστε η χρηματοδότηση της Ελλάδας από το ΔΝΤ προϋποθέτει πως το ελληνικό χρέος θεωρείται βιώσιμο. Οποιαδήποτε συζήτηση για παρέμβαση στο ελληνικό χρέος λόγω μη βιωσιμότητας, εάν δεν οδηγούσε σε παρέμβαση, θα καθιστούσε αδύνατη τη συμμετοχή του ΔΝΤ στην χρηματοδότηση του πρώτου προγράμματος λόγω των κανονιστικών ρυθμίσεων που διέπουν τα προγράμματα του ΔΝΤ.

Θεσμικές αλλαγές στην οικονομική διακυβέρνηση της Ευρωζώνης

Η κρίση στην Πορτογαλία και την Ιρλανδία και αργότερα στην Κύπρο, οι φόβοι σε σχέση με την Ιταλία και η ανάγκη χρηματοδοτικής βοήθειας προς την Ισπανία για την αντιμετώπιση του προβλήματος στο τραπεζικό της σύστημα, είναι εξελίξεις που μαζί με την εμπειρία του πρώτου ελληνικού προγράμματος που λειτούργησε ως εργαστήριο, οδήγησαν σε μια αλληλουχία θεσμικών αλλαγών προκειμένου να αποκτήσει η Ευρωζώνη μηχανισμούς διαχείρισης κρίσεων και να ολοκληρωθούν οι θεσμοί οικονομικής διακυβέρνησης της ΕΕ και κυρίως της Ευρωζώνης. Φτάσαμε έτσι στη νομολογία του ΔΕΕ για μια ελαστική ερμηνεία του άρθρου 136 ΣΛΕΕ και στη συνέχεια στην τροποποίηση του, στη συγκρότηση του EFSF και του EFSM, στο Δημοσιονομικό Σύμφωνο, στη συνθήκη για την συγκρότηση του ESM.

Μεσολαβεί το φθινόπωρο του 2010 η γαλλογερμανική δήλωση στη συνάντηση κορυφής της Ντοβίλ που υπογραμμίζει την ευθύνη του δανειστή για το country risk κάθε χώρας -μέλους της Ευρωζώνης χωριστά και ωθεί προς τη διαφοροποίηση των επιτοκίων μεταξύ των κρατών - μελών. Όταν γίνεται η δήλωση της Ντοβίλ το πρώτο ελληνικό πρόγραμμα είναι ήδη σε κρίσιμη φάση. Λίγο αργότερα γίνεται γενικά αντιληπτό ότι χρειάζεται δεύτερο πληρέστερο πρόγραμμα, με μεγαλύτερη χρηματοδότηση, ευνοϊκότερους όρους δανεισμού και μεγαλύτερη διάρκεια που να συνοδεύεται από παρέμβαση στο ελληνικό δημόσιο χρέος.

Τα γενικά χαρακτηριστικά του δεύτερου ελληνικού προγράμματος συμφωνούνται στο Ευρωπαϊκό Συμβούλιο της 21.7.2011. Το νέο στοιχείο είναι η αποδοχή, ειδικά για την ελληνική περίπτωση που χαρακτηρίζεται μοναδική, της παρέμβασης στο χρέος με ονομαστικό κούρεμα του τμήματος του χρέους που κατέχεται από τον ιδιωτικό τομέα. Το ύψος του ονομαστικού κουρέματος προσδιορίζεται αρχικά στο 21 %.

Πρόκειται για μια θεμελιώδη μεταβολή, για μια αλλαγή αρχής. Είχα αναλάβει τα καθήκοντα του Αντιπροέδρου της Κυβέρνησης και Υπουργού των Οικονομικών στις 16.6.2011. Στον ένα σχεδόν μήνα που μεσολάβησε είχαμε διαμορφώσει σε συζητήσεις με τον Γερμανό Υπουργό Οικονομικών Βόλφγκανγκ Σόιμπλε, τους εκπροσώπους του ΔΝΤ και τον απερχόμενο πρόεδρο της ΕΚΤ Ζαν Κλόντ Τρισέ το πλαίσιο της παρέμβασης. Γνωρίζαμε ότι αυτή θα αποφασισθεί σε δυο φάσεις. Έπρεπε άλλωστε να διεξαχθούν δύσκολες διαπραγματεύσεις με τον διεθνή ιδιωτικό τομέα που εκπροσωπούσαν ο Τσαρλς Νταλάρα του IIF και ο Ζακ Λεμιέρ της BNP.

Με πολλές δυσκολίες φτάσαμε στη συμφωνία του Ευρωπαϊκού Συμβουλίου της 26.10 2011 που τοποθέτησε το πήχη του ονομαστικού κουρέματος του κατεχόμενου από τον διεθνή ιδιωτικό τομέα χρέους στο 50% και προσδιόρισε τα βασικά χαρακτηριστικά της παρέμβασης. Αυτή θα ήταν εθελοντική και στηριγμένη σε χρηματοδοτική ενίσχυση από τους Ευρωπαίους εταίρους στο πλαίσιο ενός δεύτερου προγράμματος με τη συμμετοχή και του ΔΝΤ.

Η πρωτοβουλία του τότε πρωθυπουργού να προκαλέσει δημοψήφισμα για την αποδοχή ή όχι του δεύτερου προγράμματος προκαλεί αλυσιδωτές αντιδράσεις. Πραγματοποιείται η συνάντηση των Καννών (2.11.2011), αποσύρεται η πρωτοβουλία του δημοψηφίσματος και συμφωνείται ο σχηματισμός κυβέρνησης ευρείας συνεργασίας με τη συμμετοχή του ΠΑΣΟΚ, της ΝΔ και του μικρού κόμματος της εθνικιστικής δεξιάς ΛΑΟΣ με πρωθυπουργό τον Λουκά Παπαδήμο. Ως Αντιπρόεδρος της Κυβέρνησης και Υπουργός Οικονομικών συνεχίζω τις προετοιμασίες και τις διαπραγματεύσεις: με τους εταίρους για το δεύτερο πρόγραμμα και με τον διεθνή ιδιωτικό τομέα για το κούρεμα του δημοσίου χρέους (private sector involvement - PSI ) .

Το τελικό σχήμα για το δεύτερο δάνειο που χορηγήθηκε από τον EFSF, το δεύτερο πρόγραμμα και την παρέμβαση στο χρέος διαμορφώνεται στο Eurogroup της 21.2.2012. Το ονομαστικό κούρεμα φτάνει τελικά το 53,5% . Ψηφίζονται από την ελληνική Βουλή οι αναγκαίες νομοθετικές ρυθμίσεις που περιλαμβάνουν πρωτίστως την αναδρομική εισαγωγή στην ελληνική έννομη τάξη των ρητρών συλλογικής δράσης ( CACs ) των κατόχων ομολόγων του ελληνικού δημοσίου. Οι κάτοχοι κάθε έκδοσης ομολόγων συγκαλούνται σε συνέλευση, η οποία εφόσον βρίσκεται σε απαρτία, αποφασίζει με αυξημένη πλειοψηφία που δεσμεύει τη μειοψηφία, όπως προβλέπεται και στο αγγλικό δίκαιο.

Η παρέμβαση του 2012 στο ελληνικό δημόσιο χρέος

Η παρέμβαση στο ελληνικό χρέος που έγινε το 2012 είναι η μεγαλύτερη χρηματοοικονομική επιχείρηση αυτού του είδους στην οικονομική ιστορία. Μια παρέμβαση που έγινε με απόλυτη νομική ασφάλεια, όπως έκριναν τα ελληνικά δικαστήρια, το Ευρωπαϊκό Δικαστήριο Δικαιωμάτων του Ανθρώπου, το Δικαστήριο της ΕΕ, το Διεθνές Διαιτητικό Δικαστήριο του ICSID. Η παρέμβαση του 2012 περιλαμβάνει δυο πυλώνες :

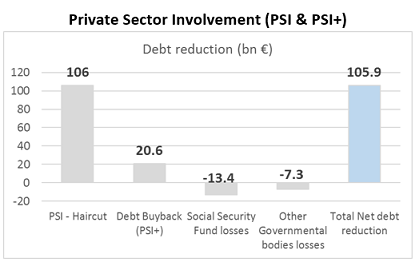

Ο πρώτος πυλώνας ( διάγραμμα 1) συνίσταται στο ονομαστικό κούρεμα του κατεχόμενου από τον ιδιωτικό τομέα τμήματος του ελληνικού δημοσίου χρέους. Η συνολική ονομαστική μείωση περιλαμβάνει το PSI του Μαρτίου - Απριλίου 2012 και το PSI plus ( Debt Buy Back ) του Νοεμβρίου 2012. Πρόκειται για ονομαστικό κούρεμα 126 δισ. ευρώ (περίπου 50 % του τότε ελληνικού ΑΕΠ). Από το ποσό αυτό πρέπει να αφαιρεθεί το ενδοκυβερνητικό χρέος που κατέχουν φορείς της γενικής κυβέρνησης και ένα μέρος του κόστους ανακεφαλαιοποίησης των ελληνικών συστημικών τραπεζών στο βαθμό που η ανακεφαλαιοποίηση οφείλεται στο κούρεμα του χρέους και όχι στα κακά χαρτοφυλάκια δανείων. Από την άλλη, η Ελληνική Δημοκρατία αποκτά ένα μεγάλο χαρτοφυλάκιο μετοχών ελληνικών τραπεζών από το οποίο προβλέπεται να ανακτήσει 16 δισ.

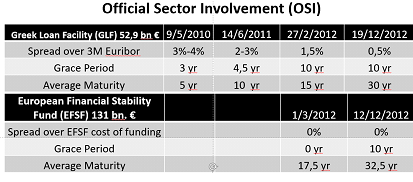

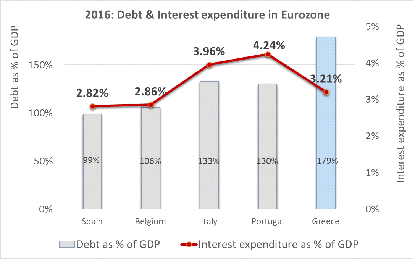

Ο δεύτερος πυλώνας ( πίνακας 1) συνίσταται στη συμμετοχή του επίσημου τομέα (Official Sector Involvement -OSI), στη δραστική μείωση του ελληνικού δημοσίου χρέους σε παρούσα αξία λόγω της υποκατάστασης του χρέους προς τον ιδιωτικό τομέα από τα δάνεια που χορήγησε, με ευνοϊκούς όρους, ο επίσημος τομέας που κατέχει πλέον περίπου το 85 % του ελληνικού δημοσίου χρέους. Το δάνειο του EFSF λόγω μεγάλης διάρκειας, χαμηλού επιτοκίου και περιόδου χάριτος, μειώνει την παρούσα αξία του χρέους κατά ποσό ισοδύναμο προς το 49% του ελληνικού ΑΕΠ του 2013, δηλαδή κατά περίπου 95 δις ευρώ. Από το 2012 και μετά η Ελλάδα πληρώνει ετησίως τόκους εξυπηρέτησης του χρέους της μειωμένους κατά 60% σε σχέση με τους τόκους του 2011. Η Ιταλία παρότι έχει μικρότερο ονομαστικό χρέος καταβάλλει υψηλότερους τόκους (διάγραμμα 2). Αυτό δείχνει τη δραστική μείωση του ελληνικού χρέους σε παρούσα αξία. Αυτή είναι η καθοριστική ιδιομορφία του ελληνικού δημοσίου χρέους ( διάγραμμα 3). Σε όλες τις άλλες χώρες της Ευρωζώνης η διαφορά μεταξύ ονομαστικής και παρούσας αξίας του χρέους κυμαίνεται μεταξύ 1-5 % του ΑΕΠ. Στην ελληνική περίπτωση η παρούσα αξία είναι μειωμένη κατά 80 % του ΑΕΠ σε σχέση με την ονομαστική αξία.

Αφετηρία κάθε ολοκληρωμένης προσέγγισης του ελληνικού χρέους πρέπει συνεπώς να είναι η ορθή απεικόνιση του και οι θετικές ιδιομορφίες του. Αυτό έχει γίνει σε κάποιο βαθμό δεκτό ως παραδοχή στις πιο πρόσφατες μελέτες βιωσιμότητας του ελληνικού δημοσίου χρέους που εστιάζουν στο κριτήριο των μικτών χρηματοδοτικών αναγκών οι οποίες δεν πρέπει να υπερβαίνουν το 15 % και από ένα χρονικό σημείο και μετά το 20% του ΑΕΠ συμπεριλαμβανομένης βεβαίως και της αναχρηματοδότησης του βραχυπρόθεσμου χρέους ( έντοκα γραμμάτια και repos).

Επίθεση και ήττα του δημοσιονομικού λαϊκισμού

Στο ζήτημα της παρέμβασης του 2012 στο χρέος εκδηλώθηκε μια από τις πιο ακραίες αντιδράσεις του «αντιμνημονιακού» εθνικολαϊκισμού που διασταυρώνεται από το 2010 με τον ανοικτό αντιευρωπαϊσμό, ακόμη και τη δραχμοφιλία, τη στρατηγική του Grexit και της επιστροφής στο εθνικό νόμισμα ( δραχμή). Όχι επειδή το επιβάλλουν οι καταστάσεις, αλλά γιατί αυτό θα επαναφέρει την κυριαρχία της χώρας υπό συνθήκες δημοσιονομικού και μακροοικονομικού εκτροχιασμού, φυσικά εκτός Ευρωζώνης, εκτός αγορών και σταδιακά εκτός ΕΕ. Ο δημοσιονομικός λαϊκισμός επαγγελλόταν μονομερείς ενέργειες στο χρέος ή έστω ενέργειες αποφασισμένες από σχετική διεθνή διάσκεψη πολιτικού χαρακτήρα. Οι ενέργειες αυτές περιλάμβαναν διακοπή της εξυπηρέτησης του χρέους, ονομαστικό κούρεμα του χρέους που κατέχει όχι μόνο ο ιδιωτικός αλλά και ο επίσημος τομέας κοκ.

Η θεωρητική βάση του δημοσιονομικού λαϊκισμού ήταν η θεωρία περί «επονείδιστου χρέους». Κατά την άποψη αυτή το ελληνικό δημόσιο χρέος, μιας χώρας - μέλους της ΕΕ από το 1981, θα έπρεπε να εξομοιωθεί με το δημόσιο χρέος που δημιουργούν δικτατορικά καθεστώτα προς ίδιο όφελος των δικτατόρων και με πιστωτές που γνωρίζουν ότι συνάπτονται δάνεια ή εκδίδονται ομόλογα από αντιδημοκρατικές κυβερνήσεις προς προσωπικό πλουτισμό των κρατούντων. Η βαθύτερη αντίληψη του δημοσιονομικού λαϊκισμού βασιζόταν στη θέση ότι το χρέος είναι αποτέλεσμα τοκογλυφίας και καταπλεονεκτικής συμπεριφοράς των πιστωτών σε συνεργασία με τις ελληνικές δημοκρατικές κυβερνήσεις της περιόδου μετά την πτώση της δικτατορίας το 1974. Άρα το χρέος πρέπει να χαριστεί, ει δυνατόν συνολικά, χωρίς περαιτέρω εσωτερική προσπάθεια δημοσιονομικής προσαρμογής. Ο δημοσιονομικός λαϊκισμός τροφοδότησε τις προεκλογικές αντιλήψεις και υποσχέσεις της νέας παράδοξης κυβέρνησης συνεργασίας που προέκυψε από τις εκλογές του Ιανουαρίου του 2015. Αυτός οδήγησε στο εξάμηνο (Φεβρουάριος - Ιούλιος 2015 ) της δευτερογενούς οικονομικής κρίσης που επιδείνωσε όλα τα οικονομικά μεγέθη και μετέβαλε δραματικά τη δυναμική του δημοσίου χρέους και τις εκτιμήσεις για τη βιωσιμότητα του.

Η Ελλάδα τον Μάρτιο - Απρίλιο 2014 έκανε επιτυχή δοκιμαστική επάνοδο στις αγορές με μικρές εκδόσεις νέων ομολόγων. Το Νοέμβριο 2014 το Eurogroup συμφώνησε σε δίμηνη παράταση του δεύτερου προγράμματος ( μέχρι τέλος Φεβρουαρίου 2015) ενόψει εκλογών που προκλήθηκαν για συνταγματικούς λόγους από την αντιπολίτευση που αρνήθηκε να συμπράξει στην εκλογή Προέδρου της Δημοκρατίας με αυξημένη πλειοψηφία 3/5. Το ίδιο Eurogroup συμφώνησε ότι μετά το τέλος του δεύτερου προγράμματος η Ελλάδα θα μετακινηθεί στο πολύ πιο ήπιο καθεστώς της ενισχυμένης προληπτικής πιστωτικής γραμμής ( ECCL ) σύμφωνα με τις προβλέψεις του καταστατικού του ESM.

Η περιπέτεια του πρώτου εξαμήνου του 2015

Οι χειρισμοί της κυβέρνησης ΣΥΡΙΖΑ ( κόμματος της ριζοσπαστικής αριστεράς) - ΑΝΕΛ ( κόμματος της εθνικιστικής άπω δεξιάς ) οδήγησαν στην άκαρπη λήξη του δεύτερου προγράμματος και στη νομική ακύρωση μιας δέσμης μέτρων ελάφρυνσης του χρέους που συνόδευαν το δεύτερο πρόγραμμα, όπως η επιστροφή στην Ελλάδα των κερδών του Ευρωσυστήματος από τα ελληνικά ομόλογα που κατείχε μέσω των προγραμμάτων ANFA και SMP.

Η θεσμική αποκορύφωση του πρώτου εξαμήνου του 2015 ήταν η προκήρυξη στις 30.6 και η διεξαγωγή στις 5.7 (!), εντός δηλαδή πέντε μόλις ημερών, δημοψηφίσματος στο οποίο ο ελληνικός λαός κλήθηκε να αποφανθεί, με ναι ή όχι, επί των κειμένων της μελέτης βιωσιμότητας του χρέους που είχαν ετοιμάσει οι θεσμοί ( ΔΝΤ / Ευρωπαϊκή Επιτροπή / ΕΚΤ ) και ενός σχεδίου προτάσεων των εταίρων για τρίτο πρόγραμμα. Το συντριπτικό ΟΧΙ του 62% μετατράπηκε μέσα σε λίγες ώρες σε αίτημα χορήγησης τρίτου δανείου από τον ESM και μέσα σε λίγες ημέρες στη συμφωνία της 12.7.2015 στο Ευρωπαϊκό Συμβούλιο για το τρίτο ελληνικό πρόγραμμα, με δάνειο ύψους 86 δις ευρώ από τον ESM. Με ανοικτό το ζήτημα της συμμετοχής του ΔΝΤ που συνιστούσε όμως ρητή προϋπόθεση του προγράμματος.

Η συμφωνία της 12.7.2015 θέτει ρητά το πλαίσιο των παρεμβάσεων στο χρέος. Αυτή η συμφωνία επιβεβαιώθηκε και εν μέρει εξειδικεύθηκε από το Εurogroup τον Μάιο και το Νοέμβριο του 2016 και τελικά στις 15.6.2017, μετά από μακρές διαπραγματεύσεις για την αξιολόγηση του προγράμματος, τα αναγκαία πρόσθετα δημοσιονομικά και διαρθρωτικά μέτρα και την εκταμίευση των δόσεων του δανείου. Οι διαπραγματεύσεις όμως αυτές δεν γίνονται μεταξύ της Ελλάδος και των πιστωτών αλλά στην πραγματικότητα μεταξύ των κρατών - μελών της Ευρωζώνης και ΔΝΤ. Οι εκτιμήσεις του ΔΝΤ για την πορεία της ελληνικής οικονομίας μέχρι το 2060 είναι πολύ πιο απαισιόδοξες από τις ευρωπαϊκές. Οι υποθέσεις του ΔΝΤ για το μέσο ρυθμό ανάπτυξης και το μέσο επιτόκιο του χρέους (όπως αυτό θα διαμορφωθεί μετά την επάνοδο της Ελλάδας στις αγορές από τις οποίες θα δανείζεται πολύ πιο ακριβά από ότι δανείζεται από τον EFSF / ESM) οδηγούν σε προβολές για την ονομαστική τιμή του χρέους ως ποσοστού του ΑΕΠ που καθιστούν αναγκαία μια γενναία άφεση χρέους. Τη μείωση του χρέους καλούνται όμως να την επωμισθούν οι χώρες - μέλη της Ευρωζώνης μέσω του EFSF / ESM και του αρχικού GLF . Είναι προφανές ότι οι χώρες - μέλη της Ευρωζώνης δεν θέλουν σε καμία περίπτωση να αναλάβουν οι ίδιες δημοσιονομικό βάρος που μεταφέρεται στο δικό τους έλλειμμα και στο δικό τους χρέος προκειμένου να γίνει πρόσθετη διευθέτηση του ελληνικού χρέους.

Οι μεγάλες χώρες και κυρίως η Γερμανία και σε πολιτικό επίπεδο η Γαλλία επηρεάζουν καθοριστικά τη διαπραγμάτευση αυτή. Δημοσιονομικές όμως ευαισθησίες έχουν και οι μεσαίες ή μικρές χώρες της Ευρωζώνης που έχουν έκθεση στο ελληνικό χρέος. Άλλωστε τεχνικά και πολιτικά ζητήματα συμπλέκονται. Όλες οι κυβερνήσεις καλούνται να δώσουν εξηγήσεις ενώπιον των κοινοβουλίων τους. Πολλά κόμματα που ανήκουν στην αντιπολίτευση στις χώρες τους αντιδρούν. Υπάρχουν συνεχώς ανοικτές κρίσιμες εκλογικές διαδικασίες με διακύβευμα τις ευρωπαϊκές εξελίξεις. Το ελληνικό πρόβλημα μπορεί πολύ εύκολα να καταστεί αντικείμενο πολιτικής εκμετάλλευσης από τη μια ή την άλλη κατεύθυνση σε οποιαδήποτε χώρα μέλος της Ευρωζώνης. Οι ΗΠΑ δηλώνουν συχνά το ενδιαφέρον τους και μετά την εκλογή Τραμπ, αλλά το οικονομικό βάρος ανήκει στους Ευρωπαίους εταίρους και η αμερικανική στάση στο ΔΝΤ δεν διαφοροποιείται τελικά από τη στάση του επιτελείου του ΔΝΤ.

Η συμφωνία στο Eurogroup της 15.6.2017

Μετά και τις συμφωνίες που επιτεύχθηκαν στο Eurogroup της 15.6.2017, το πλαίσιο για το ελληνικό δημόσιο χρέος, την εξέλιξη των προγραμμάτων στήριξης και προσαρμογής της ελληνικής οικονομίας και την προοπτική επανόδου της Ελλάδας στην κανονικότητα μιας χώρας - μέλους της Ευρωζώνης είναι το εξής:

Το τρέχον τρίτο ελληνικό πρόγραμμα λήγει τον Ιούλιο του 2018 και υπολογίζεται πως στο τέλος του θα υπάρχουν αδιάθετα 27 δισ. ευρώ από τα εγκεκριμένα 86 δισ. του δανείου του ESM.

Το ΔΝΤ δήλωσε την ετοιμότητα συμμετοχής του στο πρόγραμμα χωρίς όμως να αποφασισθεί συγκεκριμένη χρηματοδότηση. Αυτό θα γίνει μετά την πλήρη εξειδίκευση των μέτρων για το χρέος ώστε να ελέγξει τότε τη βιωσιμότητα του. Η εξειδίκευση όμως αυτή θα γίνει στο τέλος του τρέχοντος τρίτου προγράμματος. Άρα πρακτικά το ΔΝΤ δεν θα μετάσχει χρηματοδοτικά στο τρίτο πρόγραμμα αλλά ενδεχομένως σε ένα σχήμα μετά από αυτό.

Συγκεκριμένο σχήμα στήριξης της ελληνικής οικονομίας μετά το τέλος του τρίτου προγράμματος δεν έχει αποφασιστεί. Η ελληνική κυβέρνηση ισχυρίζεται τώρα ότι επιδιώκει μια καθαρή έξοδο στις αγορές χωρίς νέο πρόγραμμα, χωρίς καν προληπτική πιστωτική γραμμή. Ο Ευρωπαϊκός όμως σχεδιασμός για την ύπαρξη περίπου 27 δις ευρώ διαθέσιμων μετά τον Ιούλιο του 2018 μας προδιαθέτει για ένα σχήμα τουλάχιστον ενισχυμένης υπό όρους προληπτικής πιστωτικής γραμμής (ECCL). Άλλωστε αυτό καθησυχάζει τις αγορές και συντελεί στη μείωση των επιτοκίων.

Η ελληνική κυβέρνηση έχει αποδεχθεί σκληρά πρόσθετα δημοσιονομικά μέτρα (περικοπής συντάξεων και μείωσης του αφορολόγητου ορίου εισοδήματος) για την περίοδο 2018-2019.

Το κυριότερο είναι ότι η ελληνική κυβέρνηση μετέβαλε πλήρως την αφήγησή της ως προς το επιδιωκόμενο πρωτογενές πλεόνασμα. Μέχρι πριν λίγους μήνες το πρωτογενές πλεόνασμα ήταν συνώνυμο της λιτότητας και της δημοσιονομικής και αναπτυξιακής ασφυξίας. Τώρα η ελληνική κυβέρνηση επαίρεται γιατί το 2016, υπό συνθήκες σχεδόν μηδενικής ανάπτυξης, κατέγραψε πρωτογενές πλεόνασμα 4,2% του ΑΕΠ αντί του προβλεπόμενου στο πρόγραμμα 0,5%. Η υπεραπόδοση αυτή οφείλεται στο σκέλος των εσόδων και όχι στο σκέλος των δαπανών του προϋπολογισμού. Οφείλεται στην υπερφορολόγηση και την μεγάλη αύξηση των υποχρεωτικών κοινωνικών εισφορών. Το νέο αφήγημα της Ελληνικής κυβέρνησης περιλαμβάνει μάλιστα ακόμη υψηλότερο στόχο πρωτογενούς πλεονάσματος ώστε να πληρούνται οι στόχοι του προγράμματος και να χρηματοδοτούνται δημοσιονομικά αντίμετρα, δηλαδή παροχές.

Η ελληνική κυβέρνηση πριν να οριστικοποιηθούν τα μέτρα για το χρέος που αφορούν πρωτίστως τους ετήσιους τόκους, συμφώνησε ότι θα επιτευχθεί από το 2018 έως και το 2022 πρωτογενές πλεόνασμα 3,5 του ΑΕΠ, στο οποίο θέλει να προσθέτει 1% για τη χρηματοδότηση αντιμέτρων. Ανεξαρτήτως της ονομαστικής διόγκωσης του ΑΕΠ που θα επιτυγχάνεται και ανεξαρτήτως του ύψους των τόκων και των αναγκών χρηματοδότησης για την πληρωμή λήξεων και χρεολυσίων. Όμως η δέσμευση δεν σταματά το 2023. Συνεχίζεται μέχρι το 2060 καθώς μέχρι τότε συμφωνήθηκε μέσο ετήσιο πρωτογενές πλεόνασμα πάνω από 2% ( γύρω στο 2,2% ) του ΑΕΠ για 37 χρόνια μετά το 2023. Πρόκειται για το μεγάλο πρωθύστερο. Για μια συμφωνία ως προς το πρωτογενές πλεόνασμα πριν από την εξειδίκευση και οριστικοποίηση των μέτρων που μειώνουν την παρούσα αξία του ή έστω διατηρούν στα σημερινά χαμηλά επίπεδα τους ετήσιους τόκους.

Άλλωστε η συμφωνία ήδη από τις 12.7.2015 αποκλείει ρητά νέο ονομαστικό κούρεμα. Αναφέρεται μόνο στη συμπλήρωση της παρέμβασης του 2012 που εξαρχής προέβλεπε ότι θα ληφθούν συμπληρωματικά μέτρα. Η αποδοχή της παρέμβασης του 2012 και η προσχώρηση στη λογική της αποτελεί τη μεγαλύτερη μεταστροφή για τη σημερινή ελληνική κυβέρνηση που ήταν ακόμη εκπρόσωπος του δημοσιονομικού λαϊκισμού.

Ωστόσο η συμφωνία ανάμεσα στην σημερινή ελληνική κυβέρνηση και τους Ευρωπαίους εταίρους, ως προς το κόστος των μέτρων που βελτιώνουν τη βιωσιμότητα του χρέους κάνει μια θεμελιώδη διάκριση. Από τη μία πλευρά, τα μέτρα που ίσχυαν πριν το τέλος του δευτέρου προγράμματος βαρύνουν τους πιστωτές. Από την άλλη πλευρά, όλα τα νέα μέτρα θα λαμβάνονται χωρίς κόστος των κρατών – μελών του ESM και άρα θα βαρύνουν την Ελλάδα. Για το λόγο αυτό η μείωση της παρούσας αξίας από τα νέα μέτρα είναι πολύ μικρή. Η τελευταία έκθεση του ESM (Μάιος 2017) την υπολογίζει στο 8,4 % του ΑΕΠ.

Αυτό που δεν έχει ακόμη αντιμετωπισθεί και είναι ίσως το πιο επείγον είναι η λογιστική συσσώρευση τόκων την περίοδο 2022-2026 λόγω της λήξης της δεκαετούς περιόδου χάριτος του δεύτερου δανείου που ελήφθη από τον EFSF το 2012. Ήδη από τότε ήταν δεδομένο ότι η καμπύλη των τόκων θα εξομαλυνθεί με κεφαλαιοποίηση ενός μέρους τους.

Κατά βάθος πρόκειται για μια σύγκρουση νοοτροπιών. Η αντίληψη της σημερινής ελληνικής κυβέρνησης ήταν ότι το βασικό πρόβλημα της χώρας είναι το χρέος ως εξωγενές πρόβλημα που έπρεπε να λυθεί με κινήσεις που θα γίνουν από τους πιστωτές. Η αντίληψη των Ευρωπαίων εταίρων είναι ότι το βασικό πρόβλημα της ελληνικής οικονομίας είναι διαρθρωτικό, αφορά την ενίσχυση της ανταγωνιστικότητας και τους ρυθμούς ανάπτυξης. Στο πλαίσιο αυτό η Ελλάδα μπορούσε και μπορεί ακόμη να κάνει μια συμφωνία με τους εταίρους κερδίζοντας δημοσιονομικό χώρο ( μικρότερα πρωτογενή πλεονάσματα ) για την εφαρμογή πολιτικών ανάπτυξης που μεγαλώνουν το ΑΕΠ δηλαδή τον παρονομαστή του κλάσματος «δημόσιο χρέος προς ΑΕΠ». Για να το πετύχει όμως αυτό πρέπει να υιοθετήσει μια καθαρή στρατηγική μεταρρυθμίσεων ως δική της επιλογή και όχι μέσω του καταναγκασμού των μνημονίων.

Τι διδάσκει η ελληνική εμπειρία

Επτά χρόνια μετά το πρώτο ελληνικό μνημόνιο ( 2010) και μετά από δέκα χρόνια ύφεσης ( 2007-2016) το στοίχημα είναι αν μπορεί να υπάρξει μια Ελλάδα μετά την κρίση. Μια Ελλάδα κανονικό και ισότιμο μέλος της Ευρωζώνης που θα επανέλθει στις αγορές με ικανοποιητικά επιτόκια, θα καταγράφει ρυθμούς ανάπτυξης πάνω από το μέσο ρυθμό της Ευρωζώνης και θα καλύψει τη συσσωρευμένη ύφεση και επενδυτικό κενό που δημιουργήθηκε τα τελευταία χρόνια. Η απάντηση στο ερώτημα αυτό θα δοθεί πρωτίστως στην Ελλάδα, από τον ελληνικό λαό. Η ελληνική όμως εμπειρία ανέδειξε τις μεγάλες εσωτερικές ανισότητες που διαπερνούν την ΕΕ και την Ευρωζώνη και τις ανεπάρκειες της οικονομικής διακυβέρνησης της Ευρωζώνης. Η Ελλάδα μετά την κρίση, προϋποθέτει από την άποψη αυτή και μια Ευρωζώνη μετά την κρίση, έτοιμη να κινηθεί με μεγαλύτερη διορατικότητα, χωρίς αγκυλώσεις που μειώνουν τελικά την ίδια την ανταγωνιστικότητα της Ευρωζώνης στο πεδίο των χρηματοπιστωτικών και χρηματοοικονομικών θεσμών.

Η ελληνική εμπειρία δεν πρέπει συνεπώς να αντιμετωπίζεται ως μια μαύρη σελίδα που πρέπει να κλείσει και να ξεχαστεί, αλλά ως ένα ολόκληρο βιβλίο μαθημάτων που πρέπει να αντλήσει η Ευρώπη. Ως ένα εργαστήριο στο οποίο δοκιμάστηκαν τα υλικά της ευρωπαϊκής ολοκλήρωσης και, παρά τα προβλήματα, άντεξαν. Το κόστος όμως είναι άδικο να το καταβάλει ολόκληρο η ελληνική οικονομία και κοινωνία. Η στήριξη της Ευρωζώνης προς την Ελλάδα πρέπει να έχει καθαρό στόχο: τη χειραφέτηση, την ανάκτηση του χαμένου εδάφους και του χαμένου χρόνου. Στο πλαίσιο αυτό μια λειτουργική και έντιμη συμφωνία ως προς το χρέος και τη βιωσιμότητα του είναι εφικτή ξεκινώντας από την πλήρη αξιοποίηση των παραμέτρων της επέμβασης του 2012 και από την ορθή απεικόνιση του ελληνικού χρέους και των ευεργετικών ιδιομορφιών του.

Διάγραμμα 1

Πίνακας 1

Διάγραμμα 2

Διάγραμμα 3